Arzt-Einkommen im Wandel der Ereignisse (Teil 2)

Nachdem in Teil 1 Einkommen und Defizite in den Fällen von Arbeitslosigkeit und Arbeitsunfähigkeit aufgezeigt wurden, geht es hier chronologisch weiter. Die Beispielrechnungen beziehen sich immer noch auf Anna Alea.

6.500 EUR Bruttogehalt

3.700 EUR Nettogehalt / Überweisung

3.000 EUR persönlicher Bedarf

Alterssicherungsordnung der Ärztekammer Sachsen-Anhalt (ASO)

Stand: Januar 2017

§ 17 Berufsunfähigkeitsrente

(1) 1Jedes Mitglied der Ärzteversorgung Sachsen-Anhalt, das mindestens für einen Monat seine Versorgungsabgabe geleistet hat und das infolge eines körperlichen Gebrechens oder wegen Schwäche seiner körperlichen oder geistigen Kräfte zur Ausübung des ärztlichen Berufes unfähig ist und deshalb seine gesamte ärztliche Tätigkeit einstellt, erhält auf Antrag eine Berufsunfähigkeitsrente, wenn die Berufsunfähigkeit länger als 90 Tage dauert. 2Die Rentenzahlung beginnt mit der Einstellung der ärztlichen Tätigkeit, wenn der Antrag innerhalb von sechs Monaten nach Beginn der Erkrankung gestellt wird, sonst mit dem Monat der Antragstellung.

3Nach Fortfall der Berufsunfähigkeit kann ein Antrag nicht mehr gestellt werden.

Einkommen vs. Rentenansprüche

Lösungsmöglichkeiten

Wer sich nicht auf sein Glück und die Ärzteversorgung verlassen will sorgt privat vor.

Ein Ersatzeinkommen lässt sich auf mehrere Arten absichern. Die beste, weil umfassendste, Absicherung ist die Rente aus einer Berufsunfähigkeits- oder einer Berufsunfähigkeits(Zusatz)-Versicherung.

Exkurs –> Abzüge

Wer eine Rente bekommt, muss davon Sozialabgaben, Altersvorsorge und (eventuell) Steuern bezahlen. Das ist bei der Festlegung der passenden Rente zu berücksichtigen.

Der deutsche Gesetzgeber sortiert seit dem 1.1.2005 Lebens- und Rentenversicherungen (wozu auch die BU-Absicherung gehört) in drei Schichten. Die jeweilige Schicht entscheidet über die steuerliche Behandlung von Beiträgen und späteren Leistungen;

Bei einer Basisrente (auch Rürup-Rente) bestimmt sich der steuerpflichtige Anteil der Rente nach dem Jahr des erstmaligen Rentenbezuges. 2018 sind 76% der Rente steuerpflichtig.

Anna benötigt 4.250 EUR Bruttorente, um nach Abzug von Steuern, Kranken- und Pflegeversicherungsbeitrag über 3.000 EUR monatliche Nettorente verfügen zu können.

Bei einer Betriebsrente sind immer 100% der Rente steuerpflichtig.

Anna benötigt 4.900 EUR Bruttorente, um 3.000 EUR netto übrig zu behalten.

Bei einer Privatvrente errechnet sich der steuerpflichtige Anteil der Rente nach dem Ertragsanteil. Für BU-Renten gilt als Faustformel: Dauer des Rentenbezuges = Ertragsanteil der Rente in Prozent. Anna bekäme ihre BU-Rente für längstens 34 Jahre, demnach sind 34% ihrer monatlichen Rente steuerpflichtig.

Für 3.000 EUR Nettorente, muss Anna 3.700 EUR BU-Rente versichern.

Die Beiträge eines Rentenempfängers zur Gesetzlichen Kranken- und Pflegeversicherung orientieren sich an der Höhe der Rente(n).

Anna muss 17,75% ihrer jeweiligen Rente an die Kasse abführen.

Daraus ergibt sich für Anna die Notwendigkeit, abhängig von der Schicht, eine unterschiedlich hohe Rente zu versichern, um die gewünschten 3.000 EUR Nettorente sicherzustellen:

Ende der Rente

In jeder BU-Versicherung ist das Ende der Leistungsdauer vertraglich fixiert. Aktuell ist es nicht möglich, eine uneingeschränkt lebenslange BU-Rente zu versichern. Deshalb gibt es längstens bis zum 67. Geburtstags eine Rente.

Hat man es bis dahin versäumt, neben der Ärzteversorgung, eine zusätzliche Rente anzusparen, heißt es: Gürtel enger schnallen, meist ganz ganz eng.

Exkurs –> gesund Rentner werden

Ein Blick auf die Standmitteilung der Ärzteversorgung informiert: Würde Anna bis zu Ihrem 67. Lebensjahr gesund bleiben und durcharbeiten, Beiträge ins Versorgungswerk zahlen, hätte sie eine Bruttorente von rund 3.800 EUR zu erwarten. Davon bleiben nach Abzug von Steuern und Beitrag zu Kranken- und Pflegeversicherung rund 2.400 EUR Nettorente übrig. Deutlich weniger als die heute benötigten 3.000 EUR.

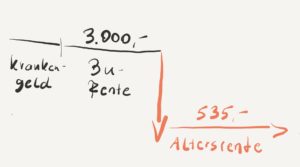

Aus BU-Rentner wird Altersrentner

Stellt Anna aufgrund einer BU mit 33 Jahren die Zahlungen an die Ärzteversorgung (gezwungenermaßen) ein, reduziert sich ihre Altersrente auf rund 656 EUR monatlich (bis zum 33. Lebensjahr erworbener Rentenanspruch). Bleiben nach Abzug von Kranken- und Pflegeversicherung etwa 535 EUR für Essen, Trinken, Wohnen und den Rest.

Will Anna sich später den Gang zum Amt sparen, muss sie fürs Alter vorsorgen, auch und besonders wenn sie vorher berufsunfähig wird. Im Wesentlichen hat sie dafür zwei Möglichkeiten:

- sie kombiniert ihre BU- mit einer Kapitalversicherung innerhalb eines oder zweier Verträge oder

- sie zahlt aus ihrer BU-Rente (als Risikoversicherung) weiter freiwillige Beiträge zur Ärzteversorgung und spart zusätzlich Geld fürs Alter an. Auch im Falle einer BU. Hierfür ist eine deutlich höhere BU-Rente nötig.

Erläuterung

In Variante 1 (BU mit Rente) ist BU-Rente und Altersvorsoge innerhalb eines gemeinsamen Vertrages geregelt. Im Falle einer BU übernimmt die Versichertengemeinschaft Anna´s Beitrag und erhöht ihn zu ihren Gunsten um 10% jährlich. Würde Anna heute BU, würde ihr ab dem 67. Geburtstag aus diesem Vertrag rd. 6.000 EUR Altersrente zustehen. Zusammen mit ihrer Versorgungswerkrente sind das rd. 6.700 EUR Bruttorente. Das entspricht ca. 5.700 EUR Nettorente – nach Kranken-, Pflegeversicherung und Steuer.

In Variante 2 (Risiko-BU) müssen zu den bisher bekannten 3.700 EUR noch die Beiträge für Versorgungswerk und private Altersversorgung hinzuaddiert werden. Macht insgesamt rund 5.150 EUR abzusichernde monatliche BU-Rente, um mindestens die 3.000 EUR Nettorente weiter zu bekommen.

Schwachpunkt der Risikovariante ist die Höhe der notwendigen BU-Rente. Alle uns bekannten und in Deutschland tätigen Versicherer beschränken die versicherbare BU-Rente mindestens auf die Höhe des durchschnittlichen Nettoeinkommens. Das beträgt bei Anna 3.700 EUR.

Fazit

Die Absicherung des Einkommens ist ein komplexes Thema, das fachkundiger Begleitung bedarf. Jede, der oben erwähnten Absicherungsarten, eignet sich zur Lösung eines bestimmten Problems. Aber kein Produkt ist universell auf jedes Problem anwendbar. Holen Sie sich unbedingt Sachverstand ins Boot, um alle Konsequenzen der favorisierten Lösung zu kennen und für sich die beste Entscheidung treffen zu können.

#Anmerkung

Im Sinne einer verständlicheren Darstellung wurde in o.g. Beispielen gänzlich auf die Berücksichtigung von Inflation und dynamischen Renten verzichtet. Für die Leistungen aus Rentenversicherung und Sparvertrag wurde jeweils eine Rendite der enthaltenen Investments von 4% p.a. (unter Berücksichtigung aller Kosten) unterstellt .

Ein sehr interessanter und ausführlicher Artikel, aber wie hier schon geschrieben, das ganze Thema ist doch sehr Komplex.